文|壹览商业 成如梦

编辑|木鱼

如果说2020年是国货美妆元年的话,那2022一定是美妆的水深火热之年。

一方面,化妆品全行业销售下行。

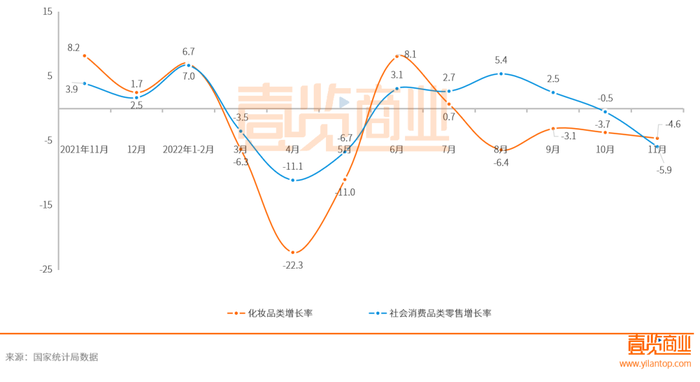

据国家统计局数据显示,2022年1-11月份,社会消费品零售总额399190亿元,同比下降0.1%,而化妆品行业同比下降了3.1%。

2020年,化妆品行业不仅一直保持正增长,甚至连续几个月超过10%,连续9个月的增速远高于社会消费品零售增长率。

而在过去11个月,化妆品行业有7个月的增长率低于社会消费品零售总额增长率,已在8、9、10、11月连续四个月负增长,今年4月份增长率甚至低至-22.3%。

据公开资料显示,今年上半年国产化妆品和进口化妆品备案总数分别为16.8万余件、3200余件,较去年下半年环比分别下降25.5%和58.8%。

另一方面,加入美妆市场的玩家仍然只多不少。

据公开数据显示,在2021年,就已有5000个海外美妆品牌进入中国,又因为美妆整体市场规模的不断增长,资本也在涌入美妆赛道,推动国产新锐品牌不断出圈、上市。

虽然在过去一年多,消费行业由热转冷,今年美妆领域的投融资也确实有所减少。但据壹览商业不完全统计,1-11月,整个美妆领域仍然发生了至少32起融资事件,批露融资金额约29.22亿元。

面对美妆市场的激烈竞争,为了活下去,美妆品牌们内卷也越来越激烈。卷起来的第一步就是倒下。

01 他们被卷死了一大批美妆品牌已经倒下了。

今年8月,国产彩妆YES!IC确定退市。据公开资料显示,YES!IC玛丽黛佳母公司创元集团推出的第二个彩妆品牌,诞生于2018年8月,定位为国潮小众高端彩妆品牌,以其热门产品“魔方唇釉”来说,价格约是玛丽黛佳的2倍。包装设计上采用简约高级的莫兰迪配色,曾被称为“彩妆界的苹果”。

推出之后,YES!IC就迅速入驻了丝芙兰,半年时间内,线下终端开柜近150家。如今天猫旗舰店已然关停,微博、小红书、微信公众号等平台账号也纷纷于2021年停止更新。

同月,红人自创品牌RAINOLOGY雨辑也宣布了闭店。创始人雨哥也表示,“关店的原因有很多,但无非就是经营架构、销售方式、产品选择和大环境这些因素。”壹览商业隐约还记得之前在社交网站上,有不少人对雨辑的指甲油表示了喜爱。

9月,国内最早一批的的“成分党”品牌芳玑选择了停业。芳玑于2008年成立,2009年正式对外发布。芳玑品牌起初就以简约有效为理念,产品宣称无色素、无香料、无酒精,与当下护肤成分理念十分相符。不过仍然没有撑下去。

曾因“每日八杯水,肌肤喝饱水”的广告语而家喻户晓的水芝澳,官方公告表示将在2022年底正式停止运营。日本化妆品集团Pola Orbis发布的公告显示,结束对合作伙伴的供货义务后,Pola Orbis预计在2023年下半年完成对水芝澳的结算。根据财报,解散水芝澳业务预计将给Pola Orbis带来1.82亿日元的损失。

据Pola Orbis财报显示,2013年,水芝澳的销售额达到54.88亿日元,而随后便开始一路下滑。在退出中国市场前后,Pola Orbis也试图转向平价市场来吸引消费者,通过电商渠道回归中国市场,但都没有成功。最后Pola Orbis也选择了放弃这个品牌。

不少韩妆也在走下坡路。

爱茉莉太平洋集团旗下的悦诗风吟因亏损大幅关闭门店;赫妍也陆续关闭了中国线下专柜和微信小程序。属于LG生活健康旗下的菲诗小铺早在2018年底就开始逐渐推出中国市场。伊蒂之屋在今年因为品牌的战略调整,下架了天猫旗舰店内的所有产品,并暂停运营线上店铺。

连背靠知名美妆集团的子品牌们也没有逃过关停的命运。

被宝洁在中国市场寄予厚望,拟三年过亿的高端护肤品牌Snowberry也关闭了天猫店铺,官方微博账号的更新也停留在了2021年。

2020年进入中国市场的Too Faced,也辜负了雅诗兰黛的期待。作为一个进口小众彩妆品牌,再加上雅诗兰黛对于Too Faced的品牌营销过于冷淡,除了进入时比较顺利之外,Too Faced在中国市场几乎没有掀起水花。

LVMH旗下高端东方护肤品牌茶灵Cha Ling在进入中国市场5年后,也选择了收缩,于今年陆续关闭所有线下独立门店以及微信官方小程序店铺。虽然LVMH暂时还没有完全放弃茶灵的意思,但这个立足于中国风的子品牌也确实难掩颓势。

在巨大的竞争压力之下,当产品销量不够高,成本都无法覆盖之时,倒闭或者收缩也就在所难免。美妆市场的变化,也让品牌们纷纷选择了新的应对措施,而很多知名企业首先考虑的就是在高端市场卷起来。

02 抢夺高端化市场在当前的美妆市场中,新一轮高端市场争夺战已然打响。

今年5月,西班牙香水巨头PUIG集团花费10亿欧元收购瑞典香氛品牌Byredo,其经典款香水50ml在天猫旗舰店官方售价1460元;后续又收购了一个高端美妆护肤品牌Charlotte Tilbury Beauty,以及印度贵妇级别的护肤品牌Kama Ayurveda。

今年9月,欧莱雅宣布收购美国高端护肤品牌Skinbetter Science,其主打产品单品售价在890元至1590元不等。同月还收购了国产高端香氛品牌闻献,主打东方特色,30ml的价格能达到850元,单价超过绝大多数国外高端沙龙香。

今年11月,雅诗兰黛花费28亿元,正式收购高端美妆、服装品牌Tom Ford,这是雅诗兰黛集团史上规模最大的一笔交易。据外媒此前分析,Tom Ford美妆的年销量达到10亿美元。

除了国外的美妆集团之外,国内美妆集团也没有落下。水羊股份于今年7月分别收购了高端护肤品牌EDB,还收购了小众轻奢的护肤品牌PIERAUGE。完美日记也以及于去年收购了两个高端护肤品牌法国科兰黎和EVE LOM(伊芙兰)。

实际上,美妆集团追求高端化也并不让人意外。

据观研报告网数据显示,按照定位来看,大众化妆品仍然为主导,但中高端化妆品市场增速较高,近5年的同比增速平均在20%以上。中高端化妆品市场份额占比已由2015年的22.7%增长至2021年的41.8%,消费升级趋势显现。

值得注意的是,在过去主打中低端产品的韩妆悦诗风吟、伊蒂之屋在今年全部选择暂时退出线下。在这一波大规模闭店潮后,韩妆在中低端市场失去优势已成定局。而同为韩妆主打高端市场的WHOO后,反而拿下了抖音护肤品牌Top1。而试图挽回颓势的爱茉莉太平洋集团也曾表示,未来将在中国市场着重发力中高端产品。

显然,受益于中国市场的消费升级,高端市场所占比例再近些年来迅速提升。无论是外资品牌还是国内美妆集团,都试图通过收购的方式提高品牌的抗风险能力,以打造更稳固的商业版图。但是高端市场目前仍然主要由外资企业主导,国内企业在高端市场的突围难度较大。相对来说,国产品牌的主场仍然在大众市场,相较于从高端市场突围,大部分国货则选择了另外一种方式。

03 在细分品类玩新花样在欧美日韩化妆品巨头的夹击下,国产美妆在敏感肌、修复等细分品类走出了自己的特色崛起之路。

2022年,整个美妆行业都不好过,国际大牌纷纷在大促节点通过满减、加赠、降价等方式吸引消费者,给国货品牌带来了不小的冲击。国金证券报告显示,今年“三八”大促期间,国际品牌的表现优于本土品牌——国际品牌淘系销售额为4亿元,同比增17%,合计销售额占比为65%;本土品牌销售额2亿元,同比下降51%,合计销售额占比为35%。

但随着消费者意识的觉醒,对于个性化、精细化的追求增加,国货也抓住了新的机遇。

以逐本为例,这个新晋品牌2016年成立,主要定位为一家芳疗护肤品牌,认为所有皮肤养护都是从护肤而非卸妆开始的,以温和卸妆为主打卖点。然后在2019年遇到直播行业的机遇就起来了,在今年双11期间,逐本卸妆油获得天猫+抖音双平台卸妆品类NO.1,其中天猫爆卖176.4万件。

再比如薇诺娜,由于过去几年敏感肌的人群越来越大,针对国内用户需求的药妆品牌迎来风口,也助推了薇诺娜这两年来的高速增长,在天猫双11乳液面霜的类目中,薇诺娜以绝对销量优势143.42万件稳占榜一,比第二名雅诗兰黛的销量还要高出4.29倍。

从护肤品赛道来看,除了这些头部品牌,还有越来越多细分品类的新锐国妆品牌受到资本的青睐,比如功效护肤品牌“C咖”、科技护肤品牌“溯华”等。

从单品牌层面看,逐本、薇诺娜等国货品牌已经展露头角,但由于国内的化妆品公司对单一品牌的依赖度较强,目前大多数都还处于多品牌矩阵的转型期,比如频频收购国外大牌的逸仙电商和水羊股份。

在过去一年多,消费行业由热转冷,但逐本创始人刘倩菲曾在公开场合表示,在行业“起”的时候,关键是前期做好沉淀,在机会来临前舍命狂奔,而行业“伏”的时候,核心在于能摆脱此前路径依赖,修炼内功和做好本分。行业并没有多么卷,只是现在处于一个周期的正常回落阶段。

-九游会J9·(china)官方网站-真人游戏第一品牌