文|猎云网 林京

美妆行业的寒气正在传递到代运营企业。在最新披露的三季度财报中,包括丽人丽妆、若羽臣在内的美妆代运营企业都出现营收、净利润下滑,市值大幅缩水,甚至遭遇股东相继减持。

昔日,乘着传统电商崛起的红利,美妆品牌的蓬勃发展,集品牌、渠道、营销一体化于一体的美妆电商代运营企业赚得盆满钵满,并于2020年密集上市,一时风光无两。

时移势易,随着DTC模式崛起,国际美妆品牌自建运营团队,美妆代运营行业开始“变天”。现在美妆代运营企业纷纷通过投资、孵化自有品牌展开自内而外的变革进行“自救”。走过“躺着赚钱”的时代,美妆代运营企业也开启淘宝、快手、小红书等多平台布局,留住、吸引头部客户。

美妆代运营业绩承压近日,拟冲击深交所的美妆代运营商拉拉米收到证监会的反馈意见,其中涉及品牌销售集中度过高、销售费用率高、股东股份冻结等拉拉米较为明显的短板。

从其招股书中可以一窥美妆代运营企业普遍存在的难题。

首先是净利润和毛利率出现下滑趋势。2019年到2021年,拉拉米的营业收入分别为7.6亿元、7.8亿元及8.4亿元,净利润分别为0.64亿元、0.58亿元及0.6亿元,剔除物流成本影响后的综合毛利率分别为46.76%、44.07%、43.43%。

其次是依赖头部客户。2019年至2021年间,拉拉米总营收近90%由Naris(娜丽丝)、Byphasse(蓓昂丝)、Avene(雅漾)、Ziaja(齐叶雅)、Gifrer(肌肤蕾)这五大美妆品牌的相关业务贡献。

而头部客户流失、不稳定性也正是悬在美妆代运营企业头顶的达摩克利斯之剑。以雅漾为例,公开资料可以查询到,其与凯淳股份、若羽臣和拉米米三家代运营企业均有合作。而2021年,雅漾已经以24.4%的占比成为拉拉米的第二大客户。如果失去雅漾,将会对拉米米营收造成极大影响。

行业中也曾有先例。作为壹网壹创的头部客户,百雀羚逐渐收回代运营企业的“经销权”,直接导致去年4月壹网壹创品牌线上营销服务收入4.2亿元,同比下滑48.64%,几近腰斩。

最后是销售费用率高,2019年至2021年间,拉拉米的销售费用率分别为31.8%、23.5%和25.5%,均高于行业平均水平近两倍。

对此,拉拉米在招股书中解释称,其拥有娜丽丝、蓓昂丝等大部分品牌的境内独家代理权。由于相关品牌在国内知名度较低,该公司需要通过平台推广、明星代言、达人推荐等多种推广渠道对品牌或产品投入市场推广支出,因此销售费用率相对较高。

来源:猎云网

拉拉米只是“冰山一角”。纵观整个美妆代运营企业,也都陷入“瓶颈期”。

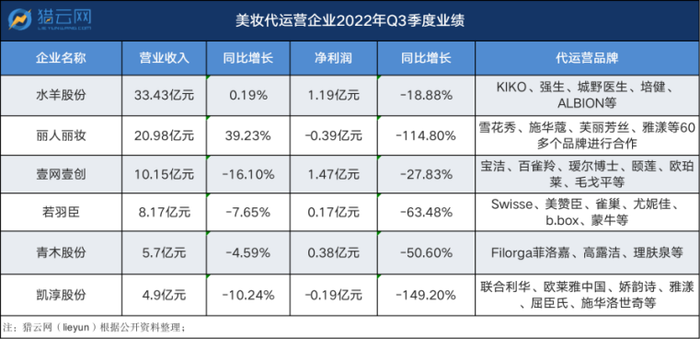

根据最新发布的Q3季度财报,已经上市的美妆代运营企业都相继出现营收、净利润同比下滑的局面。

在市值上,美妆代运营企业也出现“上市即巅峰”的局面。2020年9月底,丽人丽妆上市,每股发行价12.23元,其股价高点曾达54.89元/股,总市值突破200亿元。而截至12月7日收盘,丽人丽妆报12.61元,在破发边缘持续徘徊。2022年3月11日,青木股份上市当天开盘价85元/股,截至12月7日收盘,青木股份报37.47元/股。凯淳股份股价也已经上市之后最高68.8元/股下跌到现在的22.52元/股。

丽人丽妆、若羽臣也相继遭到股东减持。今年10月,若羽臣发布公告,公司股东晨晖盛景、晨晖朗姿、晏小平已合计减持220万股,占公司股份总数的1.81%。今年11月8日,丽人丽妆发布公告,其股东减持401.88万股。

美妆代运营与品牌之间的“博弈”美妆代运营商的崛起有一定的时代因素,彼时,国外美妆品牌商不熟悉国内电商平台运营规则,国内中小品牌商受制于成本和能力,对美妆电商代运营的需求也极为旺盛。数据显示,国外美妆品牌对代运营电商的需求量是80~90%,而国内美妆品牌的需求仅为20~30%,从丽人丽妆等代运营企业的合作品牌中也可以看到国外品牌居多。

2020年,丽人丽妆、若羽臣、壹网壹创等一众美妆代运营商,坐享行业、时代红利,纷纷敲响上市的铜锣。

此后,一些变化悄悄发生。欧莱雅集团、百雀羚、威莱集团等品牌们纷纷转为自营,收回电商代运营权。

此前有美妆代运营企业对媒体表示,美妆行业的合同是一年一签。某位品牌代运营公司CEO也曾对外表示,如果为品牌带来的销售额不达预期,品牌要换电商代运营公司。如果为相关品牌带来销售额的大幅增长,占到品牌营收一定比例后,品牌往往会收回运营权,自主运营。

百雀羚也是典型案例。随着线上运营成熟,百雀羚逐渐收回代运营企业的“经销权”。去年4月,壹网壹创品牌线上营销服务收入4.2亿元,同比下滑48.64%,几近腰斩。壹网壹创表示,品牌线上营销服务收入下降的原因主要是,第一大客户百雀羚从原来的品牌线上营销服务切换为品牌线上管理服务。

头部客户流失几乎成为美妆代运营集体的“心病”。而正如农民靠“天”吃饭,美妆代运营企业也非常依赖品牌发展。疫情之下,美妆消费疲软也传至代运营企业。

数据显示,2022年1-3月,天猫+淘宝美妆个护销售总额同比下降12%。整体负增长趋势从2021年618之后凸显,到2022年3月同比下滑22%探底。

在小红书为品牌做投放服务的暖禾互动商务负责人表示,今年的疫情反复,影响了代运营商家跟品牌之间的供应链,以及商家与消费者之间的物流通道,品牌的货进不来,消费者的货出不去,这之间的风险也都需要代运营商来承担。

深圳市思其晟公司CEO伍岱麒认为,美妆代运营商的压力主要表现在三个方面,一是行业确实存在流量见顶现象,付费流量费用越来越高,造成营销成本过高;二是代运营商和美妆企业合作不稳定问题。由于代运营企业数量增加,头部企业有了更多选择,故而代运营商很难深度捆绑头部企业;三是传统电商和内容/兴趣电商问题。不少代运营商擅长的是原来淘系传统电商的运营,对于新兴的、依靠短视频平台的内容电商/兴趣电商,未必很擅长,如果出现能力短板,就可能摊薄了自己的业务。

若羽臣方面介绍,目前美妆品牌对服务商的要求逐步提升到全链路、全渠道服务能力。随着消费观念的转变、渠道和政策的变化,新消费品牌正在崛起,代运营企业视角也在发生转换,从过去的执行端转向品牌视角,从更加全局化角度帮助品牌定制运营增长策略。

美妆代运营企业“自救”意识到危机的美妆代运营企业,已经纷纷展开自救,投资并购、孵化自有品牌,多平台布局,成为它们一致选择。

若羽臣方面回复称,2022年,若羽臣确立了以投资拉动电商综合服务业务快速增长的发展新思路,聚焦美妆个护、大健康、母婴、食品饮料及宠物等多个新消费赛道,利用公司在代运营方面的资源优势,通过股权投资合作的形式,破解代运营行业长期存在的品牌流失风险,达到与被投品牌的战略协同。

从美妆代运营企业投资版图来看,在最近半个月内,若羽臣先后投资了专研科技护肤品牌“OUNGMAY样美”、熬夜养护品牌“解你”、合成胶原蛋白护肤品牌“溯华”。丽人丽妆则先后投资了身体护理品牌怪力浴室、专柜级高端彩妆和皮肤护理品牌Exacting等新兴品牌,集中在科技护肤领域。

这也不难理解,今年在完美日记黯然失色之时,以华熙生物、巨子生物为代表的美妆护肤品牌相继上市,成为资本市场新的“宠儿”。

在孵化自有品牌方面,丽人丽妆先后推出了植物护肤品牌美壹堂、中草药护肤品牌玉容初、分龄儿童护肤品牌爱贝萌等自有品牌。

若羽臣则孵化了内衣洗衣液品牌绽家、香氛品牌Aromoona/悦境安漫等自有品牌,若羽臣方面介绍,目前自有品牌已实现盈利,在公司的整体业务占比中超过10%,对于孵化自有品牌方向选择,若羽臣表示,伴随新一轮消费升级,用户更加精致、细分的需求将继续释放,所谓的消费升级不单纯是价格的升级,而是在理性消费时代下的新消费理念——可能是更符合细分需求的新消费品类,可能是提升生活品质、兼顾面子里子、满足情绪价值的新产品。

在“自救”的同时,美妆代运营企业的挑战依然在持续。随着抖音、快手、小红书等平台的崛起,多平台布局也是美妆代运营企业的一大“难关”。

对于主要布局在淘系的代运营企业而言,如何“大象转身”尽快熟悉新兴平台的运营、营销法则变得更加紧迫。

根据财报,目前水羊股份、丽人丽妆、壹网壹创、若羽臣、青木股份和凯淳股份核心渠道依旧在淘系,占比分别为40%、88.7%、29.54%、62.13%、39.97%和53.63%。

虽然美妆代运营企业开始多平台布局,但目前收效甚微。以丽人丽妆为例,虽然已经开启多平台布局,但2022年三季度其在天猫的营收由2021年的93.22%缓慢下降为88.70%。若羽臣在加快对以抖音平台为代表的新兴电商营销平台的战略布局同时,还投资了抖音年度十大服务商魔范璐玛,加强生态协作能力。青木股份在回答投资者提问时表示,截至2022年一季度,公司来自抖音平台的代运营业务收入占公司整体业务收入的比例仍然较低。

随着新兴平台的崛起,品牌也对代运营企业提出更高要求。暖禾互动商务负责人表示,今年美妆品牌客户要求越来越高,预算相比而言肯定有所缩减,现在客户要求“既要打品牌,还得有效果”,比如站外的推广对站内的实际销量的提升究竟作用多大。也有一些品牌开始着重于逛逛等新的平台,对代运营企业提出更高要求,是挑战也是机遇。

-九游会J9·(china)官方网站-真人游戏第一品牌